-

목차

서론 – 성장주 투자에서 PEG Ratio가 중요한 이유

성장주(Growth Stocks)는 높은 미래 수익성을 기대하며 투자하는 종목이다. 하지만 성장성이 높은 기업은 일반적으로 PER(주가수익비율, Price-to-Earnings Ratio)이 높아 보이기 때문에 단순히 PER만으로 고평가인지 판단하기 어렵다.

이를 보완하기 위해 등장한 것이 **PEG Ratio(Price/Earnings to Growth Ratio, 성장 반영 주가수익비율)**이다. PEG Ratio는 기업의 이익 성장률을 반영하여 PER을 평가하는 지표로, 성장주가 실제로 투자 가치가 있는지 확인할 수 있도록 도와준다.

본 글에서는 PEG Ratio의 개념과 활용 방법, 투자 성공 사례를 통해, 실전 투자에서 PEG Ratio를 어떻게 활용해야 하는지 살펴본다.

1. PEG Ratio란? – 개념과 탄생 배경

① PEG Ratio의 개념

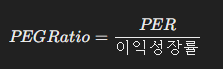

PEG Ratio는 PER을 기업의 연평균 이익 성장률(Earnings Growth Rate)로 나눈 값이다. 공식은 다음과 같다.

예를 들어, PER이 30배인 기업이 연평균 30%의 이익 성장률을 보인다면, PEG Ratio는 1.0이 된다. 반면, PER이 30배인데 이익 성장률이 15%라면 PEG Ratio는 2.0으로 계산되며, 성장률 대비 주가가 높게 평가되었음을 의미한다.

② PEG Ratio는 언제부터 사용되었나?

PEG Ratio 개념은 1980년대 유명 투자 전략가인 **피터 린치(Peter Lynch)**에 의해 대중화되었다. 그는 PEG Ratio가 1.0 이하인 성장주는 저평가되었으며, 투자 기회가 될 수 있다고 주장했다.

특히, 그는 고성장 기업을 발굴할 때 PEG Ratio를 중요한 기준으로 활용했으며, 이를 통해 수많은 멀티배거(multibagger, 주가가 몇 배 이상 상승하는 종목) 종목을 발견할 수 있었다.

2. PEG Ratio 활용 방법 – 실전 투자 적용법

① PEG Ratio의 해석 방법

PEG Ratio를 통해 성장주의 적정 가치를 평가할 수 있다.

- PEG Ratio < 1.0 → 저평가 가능성이 있음

- PEG Ratio = 1.0 → 적정한 평가를 받고 있음

- PEG Ratio > 1.0 → 성장 대비 고평가된 상태일 가능성이 있음

예를 들어, 두 개의 기업이 있다고 가정하자.

기업 PER 연평균 이익 성장률(%) PEG Ratio A사 40 50 0.8 B사 25 10 2.5 이 경우, A사의 **PEG Ratio(0.8)**는 성장률 대비 저평가된 상태일 가능성이 높으며, B사는 성장률 대비 고평가되었을 가능성이 크다.

② PEG Ratio 활용 시 유의할 점

- 성장률이 일시적인 경우, PEG Ratio가 낮아 보일 수 있음

- 예를 들어, 특정 연도에 일회성 이익이 발생하면 성장률이 급등하여 PEG Ratio가 왜곡될 수 있다.

- 업종별 평균 PEG Ratio를 고려해야 함

- 테크 및 바이오 기업의 경우, PEG Ratio 1.5~2.0도 적정할 수 있지만, 안정적인 산업(전통 제조업 등)은 PEG Ratio 1.0 이하가 이상적이다.

- 장기적인 성장률을 기반으로 PEG Ratio를 평가해야 함

- 3~5년 평균 이익 성장률을 활용하는 것이 더 정확한 분석이 가능하다.

3. PEG Ratio가 실제 투자에서 성공적으로 활용된 사례

① 아마존(Amazon, AMZN) – 초기 저평가 성장주 사례

아마존은 2000년대 초반 PER이 매우 높아 보였던 기업 중 하나였다.

📌 2005년 기준 아마존의 밸류에이션:

- PER: 80배

- 이익 성장률: 60%

- PEG Ratio: 80 / 60 = 1.33

당시 투자자들은 아마존의 PER이 너무 높아 고평가되었다고 우려했지만, PEG Ratio를 적용하면 미래 성장성을 감안할 때 1.33으로 크게 고평가되지 않았음을 알 수 있다. 이후 아마존의 주가는 수십 배 이상 상승하며, PEG Ratio 분석이 유효했음을 입증했다.

② 애플(Apple, AAPL) – 2010년대 초반 저평가 사례

2010년대 초반 애플의 PER은 12배 수준으로 낮았지만, 이익 성장률은 20%에 달했다.

📌 2013년 기준 애플의 밸류에이션:

- PER: 12배

- 이익 성장률: 20%

- PEG Ratio: 12 / 20 = 0.6

이때 애플은 성장률 대비 저평가된 상태였으며, 이후 주가는 급등했다.

4. PEG Ratio를 활용한 투자 전략

📌 성장주 투자 시 PEG Ratio를 활용하는 3가지 전략

① 고성장 기업 중 PEG Ratio가 1.0 이하인 기업을 찾는다

- 빠른 성장을 하고 있지만, 시장에서 상대적으로 저평가된 기업을 발굴하는 전략이다.

- 예시: 2020년대 초반 테슬라(Tesla)는 PER이 높았지만, 이익 성장률이 급격히 상승하면서 PEG Ratio가 1.0 이하로 유지된 적이 있음.

② PEG Ratio를 업종별 평균과 비교하여 판단한다

- 같은 업종 내에서 비교해야 정확한 평가가 가능하다.

- 예시:

- 테크 기업 평균 PEG Ratio: 1.5~2.0

- 전통 제조업 평균 PEG Ratio: 0.8~1.2

③ 성장률 전망이 안정적인 기업을 중심으로 PEG Ratio를 분석한다

- 일회성 성장률 급등이 아니라, 꾸준한 성장성을 보이는 기업이 유리하다.

- 예시: 마이크로소프트, 구글과 같은 빅테크 기업들은 꾸준한 이익 성장을 바탕으로 PEG Ratio를 낮게 유지하며 주가 상승을 이어갔다.

결론 – PEG Ratio를 활용한 성장주 분석이 필수적이다

📌 PEG Ratio는 단순한 PER 분석을 보완하는 강력한 밸류에이션 지표로, 성장주 투자에 필수적이다.

- PER이 높은 기업이라도 성장성이 크다면 저평가될 수 있다.

- 업종별 평균 PEG Ratio를 비교하여 적절한 수준인지 평가해야 한다.

- 장기적인 성장률을 기반으로 분석해야 PEG Ratio의 신뢰도가 높아진다.

성장주 투자를 고려하는 투자자라면, PEG Ratio를 활용해 기업의 실제 가치를 판단하고 장기적인 수익을 극대화하는 전략을 세우는 것이 중요하다.

'주식투자 기업분석' 카테고리의 다른 글

테크 기업의 밸류에이션 – 사용자 기반 수치 활용한 평가 방법 (0) 2025.03.15 PEG Ratio 계산: 적절한 성장률 기간과 이익 기준 선택 (0) 2025.03.15 테크 기업(IT, AI, 플랫폼)의 밸류에이션은 어떻게 다를까? (0) 2025.03.14 경기 사이클과 밸류에이션 – 시장 상황에 따라 달라지는 기업 가치 (0) 2025.03.14 가치주 vs 성장주 – 밸류에이션 관점에서의 차이 (0) 2025.03.14

투자지침서

주식 투자 공부를 위한 블로그입니다.